características del riesgo

A | B | C | D | E | F | G | H | I | J | K | L | M | N | O | P | Q | R | S | T | U | V | W | X | Y | Z

23-06-2023

El riesgo se refiere a la posibilidad de que ocurra un evento o situación no deseada que pueda tener consecuencias negativas o adversas. En términos generales, el riesgo implica la incertidumbre sobre los resultados futuros y la posibilidad de pérdidas, daños o perjuicios.

Así, puede manifestarse en diversas áreas de la vida, como la salud, las finanzas, los negocios, la seguridad, el medio ambiente, entre otros. Puede surgir de diferentes fuentes, como eventos naturales, acciones humanas, condiciones económicas, tecnología o factores sociales.

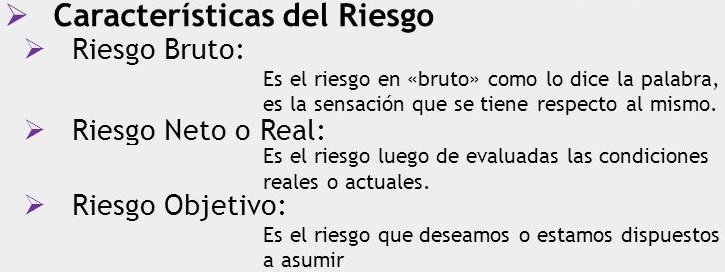

El riesgo se puede describir mediante varias características que ayudan a comprender su naturaleza y magnitud. Aquí hay algunas características comunes del riesgo: Probabilidad, Impacto, Magnitud, Causa, Incertidumbre, Contexto, Gestión.

Características del riesgo en los seguros

El riesgo como objeto de cobertura de un contrato de seguro, está configurado por un conjunto de caracteres individualizadores que determinan su esencia y naturaleza, y que influyen directamente en la determinación de la prima.

Sin perjuicio de que en cada ramo de seguro, el riesgo guarda ciertas similitudes más o menos comunes, y que aun así, cada riesgo en concreto tiene unas características propias, la Doctrina clásica ha elaborado una tipología del riesgo, citando como caracteres propios del riesgo en el seguro:

- Incierto o aleatorio. El riesgo por esencia es aleatorio, la aleatoriedad e incertidumbre son características típicas del riesgo. Dicha incertidumbre debe analizarse desde dos puntos de vista diferentes. Por un lado hay incertidumbre en cuanto a su producción, no es previsible de antemano si el riesgo va o no a concretarse efectivamente en un siniestro; p. ej. en el caso de un seguro de incendios puede que nunca vaya a producirse el siniestro. Por otra parte, la incertidumbre del riesgo se centra en cuanto al momento de su producción, pues se desconoce cuándo tendrá lugar, es el caso del seguro de vida amparando riesgo de muerte, donde existe la certeza de que el fallecimiento del asegurado se producirá, aunque se desconoce en qué momento tendrá lugar.

- Posible o probable. El riesgo cubierto ha de ser posible, ha de tratarse de un riesgo que con mayor o menor probabilidad puede concretarse en siniestro, pues si existe la certeza absoluta de que nunca se producirá, la póliza de seguros pierde su razón de ser. Aparte de este límite a la probabilidad del riesgo por su imposible materialización en siniestro, se plantea otro de índole contraria, la frecuencia. Este segundo límite también es obvio, pues la excesiva frecuencia en la producción de siniestros desvirtúa el carácter del contrato de seguro, aparte de provocar una des-viación en los resultados económicos de la entidad aseguradora.

- Concreto. El riesgo objeto de una póliza de seguros ha de ser un riesgo concreto, que variará según el tipo de póliza de que se trate, las peculiares características del asegurado y de los bienes objeto de cobertura. La concreción del riesgo a cubrir es analizada por la entidad aseguradora desde una doble vertiente, según su aspecto cuantitativo y cualitativo. La entidad aseguradora, previamente a la aceptación del riesgo, realiza un análisis exhaustivo de las características y condiciones del riesgo, tomando en consideración todos los elementos caracterizadores que influirán en la determinación de la prima y la tarifa: naturaleza del riesgo, índice probable de siniestralidad, circunstancias de agravación, posibilidades de evitación, etc.

- Lícito. El riesgo ha de ser lícito, consecuencia lógica de la aplicación al contrato de seguro, del principio general de la contratación sobre la licitud del objeto. En este sentido, nuestro ordenamiento declara nulos los contratos de seguro celebrados en contravención de la ley, la moral, el orden público o que se concierten en perjucio de terceros.

- Fortuito. El riesgo debe derivar de caso fortuito o fuerza mayor, de modo que el siniestro se haya producido por un evento en el que no ha intervenido la voluntad humana, sino determinado por el azar. No obstante, las pólizas de seguros no se limitan exclusivamente a la cobertura de riesgos fortuitos, sino que amparan también aquellos que vengan producidos por la intervención de persona humana, aunque en estos casos entra en juego el derecho de subrogación de la entidad aseguradora en la persona del asegurado, para repetir frente al culpable de la producción del siniestro.

- Contenido patrimonial. El riesgo, y más concretamente, su materialización en siniestro, ha de tener una valoración económica, un contenido patrimonial que se traduce en el derecho indemnizatorio.

Últimas actualizaciones

red de conmutación de paquetes. Red de comunicación de datos inteligente, que permite el envi...método comparativo. Aquel método basado en la comparación entre los diversos...inmovilizado financiero. Son bienes patrimoniales de naturaleza financiera que no se utilizan e...pasivo circulante. En general, los pasivos constituyen las fuentes de financiación...concepto de dinero. Es necesario leer el artículo dinero, evolución y formas...adquisición a non domino. Adquisición de quien no es dueño. Las adquisiciones a no...

Siguientes en el diccionario

carga. Impuesto o tributo. Censo, servidumbre, hipoteca o cualquier otro grav...carga de la prueba. Afirmación procesal que expresa la obligación de prueba ...carga financiera. Cálculo de los costes en las operaciones crediticias, incluyend...carta de cobertura. En el ámbito aseguratorio, con el nombre de carta de cobertura ...carta de crédito. En Derecho mercantil, el documento crediticio por el que una persona a...carta de garantía. En el ámbito aseguratorio general otra denominación de l...